第四批國采最高降幅達(dá)96%!帶量采購常態(tài)化下的原料藥行業(yè)發(fā)展趨勢(shì)

2月3日,第四批帶量采購開標(biāo),據(jù)新華社報(bào)道,45個(gè)品種最高降幅達(dá)到96%,涉及產(chǎn)品開標(biāo)前采購金額高達(dá)254億元。這是國務(wù)院《關(guān)于推動(dòng)藥品集中帶量采購工作常態(tài)化制度化開展的意見》發(fā)布后的第一次帶量采購。在上周召開的國務(wù)院政策例行吹風(fēng)會(huì)上,國家醫(yī)保局副局長陳金甫披露,前三批國家組織藥品帶量采購的112個(gè)品種截至2020年底節(jié)約費(fèi)用總體超過1000億元,減負(fù)效果顯著。“帶量采購”對(duì)仿制藥制劑領(lǐng)域競(jìng)爭(zhēng)格局和企業(yè)戰(zhàn)略產(chǎn)生較大影響,同時(shí)也對(duì)上游原料藥企業(yè)產(chǎn)生較大影響。大量原料藥企業(yè)通過縱向拓展產(chǎn)業(yè)鏈,橫向拓展業(yè)務(wù)領(lǐng)域的方式積極布局帶量采購常態(tài)化下的企業(yè)發(fā)展新戰(zhàn)略。

現(xiàn)狀

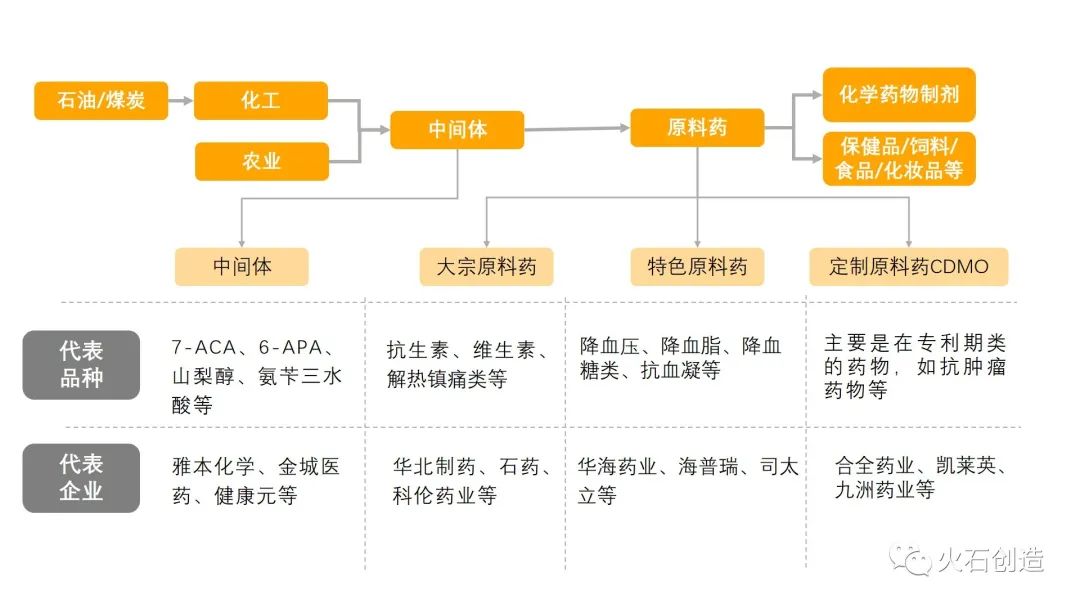

原料藥英文簡(jiǎn)稱API(Active Pharmaceutical Ingredient活性藥用成分),廣義上原料藥還包括藥物中間體,是醫(yī)藥產(chǎn)業(yè)的重要組成部分。作為制藥工業(yè)大國,我國原料藥涵蓋種類多、成本低、產(chǎn)量高,在幾乎各個(gè)細(xì)分領(lǐng)域都有企業(yè)布局。

圖1 各類型原料藥產(chǎn)品及代表企業(yè)

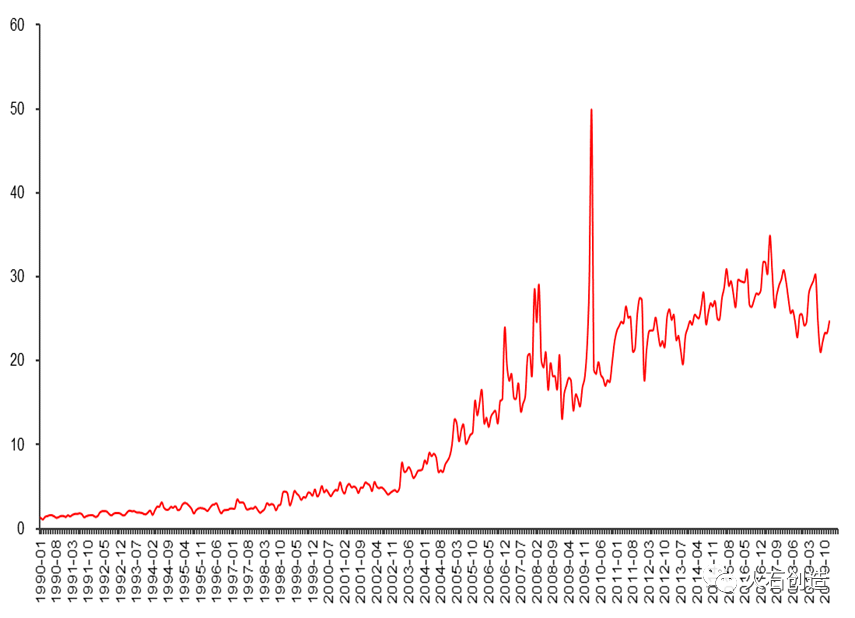

近年來,我國原料藥產(chǎn)業(yè)發(fā)展進(jìn)入調(diào)整期。2019年規(guī)模以上原料藥企業(yè)銷售收入與利潤總額分別達(dá)3803.7億元和449.2億元,收入和利潤增長率均有所下降。在原料藥產(chǎn)能方面,近幾年產(chǎn)量穩(wěn)定在200-300萬噸之間。2019年中國化學(xué)藥品原料藥(不含中間體)產(chǎn)量約262萬噸,較上一年度減少20萬噸。

圖2 我國原料藥產(chǎn)量波動(dòng)情況

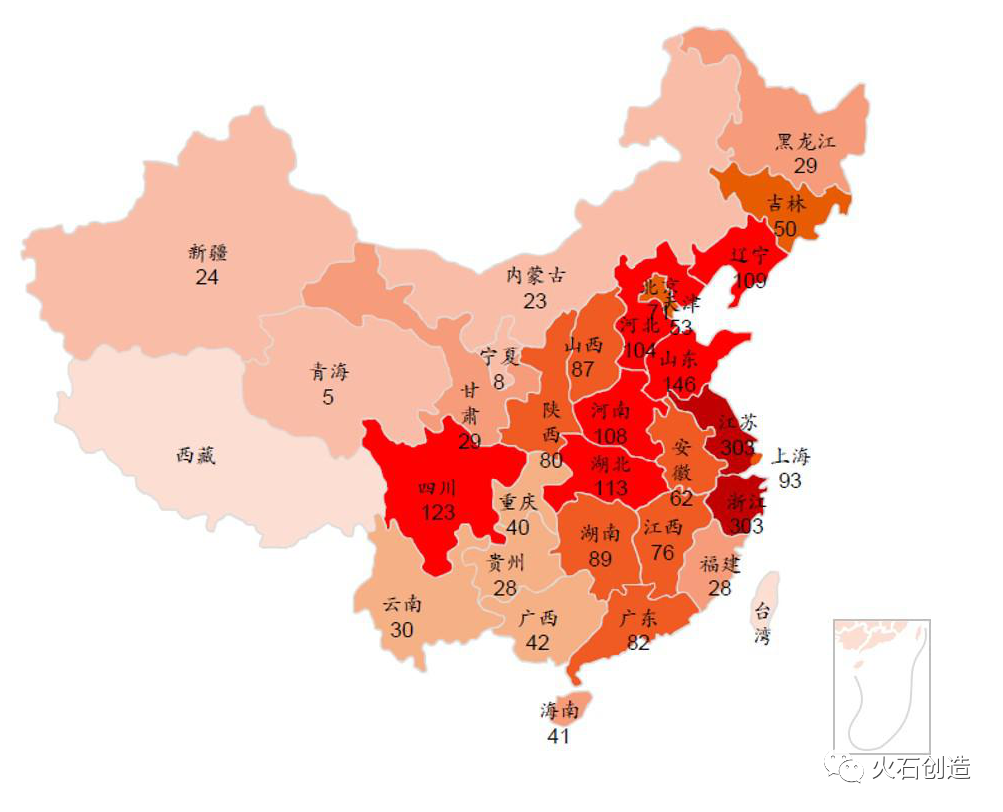

由于發(fā)展早、工業(yè)基礎(chǔ)扎實(shí),大部分原料藥企業(yè)仍然主要集中在東部地區(qū)。其中江蘇、浙江等地區(qū)聚集了一批特色原料藥企業(yè),企業(yè)數(shù)量較多;河北、山東等區(qū)域在傳統(tǒng)大宗原料藥生產(chǎn)中具有優(yōu)勢(shì),企業(yè)產(chǎn)能較大;浙江臺(tái)州、紹興,河北石家莊、滄州,山東淄博等地區(qū)在國內(nèi)原料供應(yīng)方面具有較強(qiáng)競(jìng)爭(zhēng)力。

圖3 我國原料藥企業(yè)分布情況

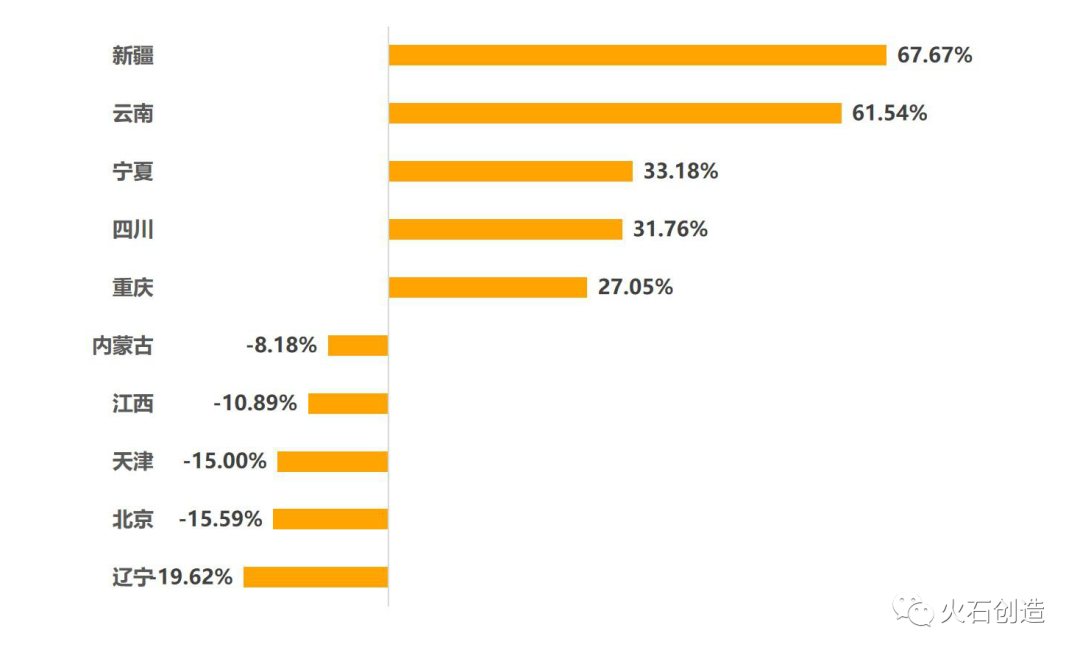

雖然東部原料藥產(chǎn)業(yè)優(yōu)勢(shì)明顯,但發(fā)展受到諸多挑戰(zhàn),如北京要求全面清退原料藥企業(yè),《長江經(jīng)濟(jì)帶規(guī)劃》等區(qū)域性規(guī)劃中將化學(xué)原料藥納入了限制類項(xiàng)目,臺(tái)州等原料藥優(yōu)勢(shì)區(qū)域受環(huán)保等因素要求,產(chǎn)能提升也受到較大限制。近年來,新疆、云南、寧夏、四川等西部地區(qū)原料藥產(chǎn)業(yè)發(fā)展規(guī)模增速明顯,涌現(xiàn)出新疆伊利、四川內(nèi)江等新的原料藥聚集區(qū),這些區(qū)域由于基礎(chǔ)建設(shè)的后發(fā)優(yōu)勢(shì)和較低人力成本,未來發(fā)展?jié)摿薮蟆?/span>

圖4 2013-2018全國原料產(chǎn)量復(fù)合增長率前五名和后五名省份

趨勢(shì)

從需求側(cè)看,帶量采購、大量專利藥物到期、人口老齡化等因素將進(jìn)一步推動(dòng)原料藥需求增加。

帶量采購將帶動(dòng)原料藥需求增加,同時(shí)對(duì)企業(yè)成本控制能力提出更高要求。納入帶量采購的產(chǎn)品以心血管、抗病毒、抗生素等普藥為主,納入帶量采購后,相關(guān)產(chǎn)品價(jià)格雖然下降,但需求量顯著上升。純制劑企業(yè)往往不具備與原料藥企業(yè)議價(jià)的能力,原料藥企業(yè)以及具備相關(guān)原料藥生產(chǎn)能力的制藥企業(yè)更具競(jìng)爭(zhēng)力,并具備借助成本優(yōu)勢(shì)進(jìn)行產(chǎn)業(yè)整合的能力。

全球范圍內(nèi),大量藥品專利已經(jīng)或即將過期,催生原料藥需求進(jìn)一步增加。近幾年原研藥專利大量到期,每年約有200個(gè)原研藥到專利保護(hù)期。根據(jù) Evaluate Pharma統(tǒng)計(jì),2020-2024年間,合計(jì)將有近1600億美元專利藥到期,相關(guān)產(chǎn)品使用量將出現(xiàn)大幅度增加,其中大部分市場(chǎng)份額將被仿制藥搶占。各原料藥企業(yè)紛紛做好產(chǎn)能提升準(zhǔn)備,應(yīng)對(duì)“專利懸崖”到來。此外,在人口老齡化大環(huán)境下,心血管、糖尿病等慢性病用藥需求增加也將增加原料藥需求。

從供給側(cè)看,政策等環(huán)境變化對(duì)原料藥質(zhì)量和供應(yīng)鏈穩(wěn)定性提出更高要求,推動(dòng)原料藥企業(yè)集中度增加,龍頭企業(yè)國內(nèi)國際話語權(quán)不斷增加。

一方面,一致性評(píng)價(jià)、關(guān)聯(lián)審評(píng)審批等政策對(duì)原料藥質(zhì)量提出更高要求,原料藥產(chǎn)業(yè)集中度將加速提升。2020年仿制藥一致性評(píng)價(jià)進(jìn)入收獲期,全年累計(jì)有861個(gè)品規(guī)的藥品通過一致性評(píng)價(jià)(含視同通過),同比2019年402個(gè)增長114%。一致性評(píng)價(jià)提高了藥品質(zhì)量標(biāo)準(zhǔn)并間接提高了對(duì)原料藥的質(zhì)量要求,而DMF等關(guān)聯(lián)審評(píng)審批政策強(qiáng)化了制劑企業(yè)對(duì)高水平原料藥甄選的要求。制劑企業(yè)與原料藥企業(yè)一旦綁定,更換成本大幅度提高,因此制劑企業(yè)更傾向于選擇質(zhì)量和產(chǎn)能有保證的頭部原料藥企業(yè)作為長期合作伙伴,無法滿足質(zhì)量要求的原料藥企業(yè)將會(huì)被淘汰。這將推動(dòng)頭部企業(yè)發(fā)展,帶動(dòng)原料藥產(chǎn)業(yè)集中度提高和產(chǎn)業(yè)地位提升。

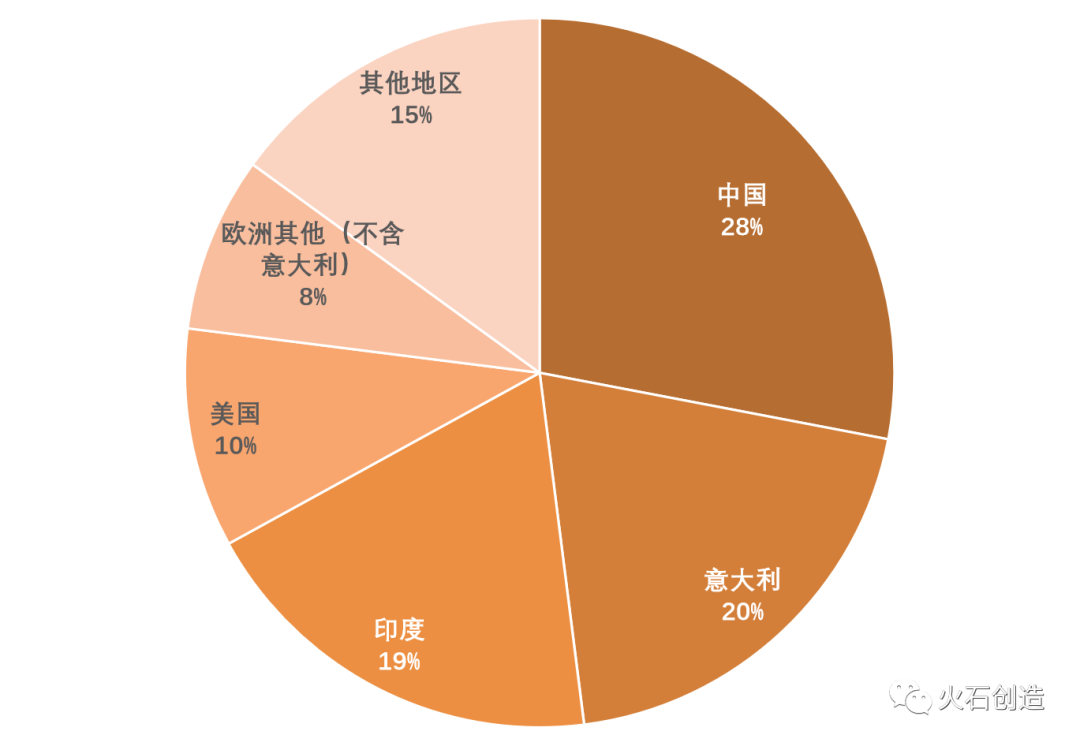

另一方面,由于工業(yè)基礎(chǔ)完善,我國原料藥產(chǎn)量和水平均在穩(wěn)步提高,國際話語權(quán)不斷提升。目前,我國已經(jīng)超過意大利、印度等國家,成為世界上******的原料藥供應(yīng)國。據(jù)中國醫(yī)保商會(huì)統(tǒng)計(jì),2019年我國出口原料藥(含中間體)1011.85萬噸,出口額達(dá)到336.8億美元。維生素C、頭孢類抗生素等大宗原料的供應(yīng)鏈長期占據(jù)************,心血管、神經(jīng)類等特色原料藥競(jìng)爭(zhēng)力逐步提升。

圖5 2018年各國原料藥供應(yīng)占比

“新冠疫情”進(jìn)一步凸顯中國原料藥國際地位。習(xí)近平總書記在去年出席G20峰會(huì)時(shí)表示,中國將加大力度向國際市場(chǎng)供應(yīng)原料藥、生活必需品、防疫物資等產(chǎn)品。去年3月中國化學(xué)制藥工業(yè)協(xié)會(huì)發(fā)布《關(guān)于做好原料藥和中間體生產(chǎn)供應(yīng)工作的通知》,建議協(xié)會(huì)各會(huì)員單位在確保疫情有效防控基礎(chǔ)上,盡快復(fù)工復(fù)產(chǎn),加快生產(chǎn)和供應(yīng),文件附件中附有WHO《由于中國原料藥和中間體生產(chǎn)中斷需監(jiān)控缺貨情況的優(yōu)先產(chǎn)品草擬清單》,涵蓋抗生素、糖尿病、高血壓、抗病毒類,抗癲癇等原料藥,進(jìn)一步印證了中國上述品類供應(yīng)國際市場(chǎng)的能力和影響,也說明了中國原料藥產(chǎn)業(yè)已逐步具備對(duì)抗打擊的能力。

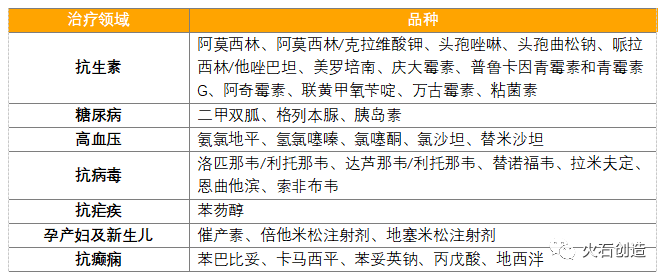

表1 《關(guān)于做好原料藥和中間體生產(chǎn)供應(yīng)工作的通知》相關(guān)產(chǎn)品

策略

縱向拓展產(chǎn)業(yè)鏈,原料藥制劑一體化發(fā)展

過去,由于藥品銷售對(duì)于營銷能力要求較高,原料藥企業(yè)向制劑領(lǐng)域拓展受到較大挑戰(zhàn)。隨著帶量采購的持續(xù)進(jìn)行和常態(tài)化,對(duì)企業(yè)營銷能力的要求逐漸弱化,“原料藥+制劑”一體化企業(yè)的成本優(yōu)勢(shì)和供應(yīng)鏈優(yōu)勢(shì)進(jìn)一步顯現(xiàn)。已經(jīng)布局制劑的原料藥企業(yè)如華海、京新等在帶量采購中持續(xù)獲益,過去專注原料藥的企業(yè)如美諾華等紛紛向下游延伸產(chǎn)業(yè)鏈。

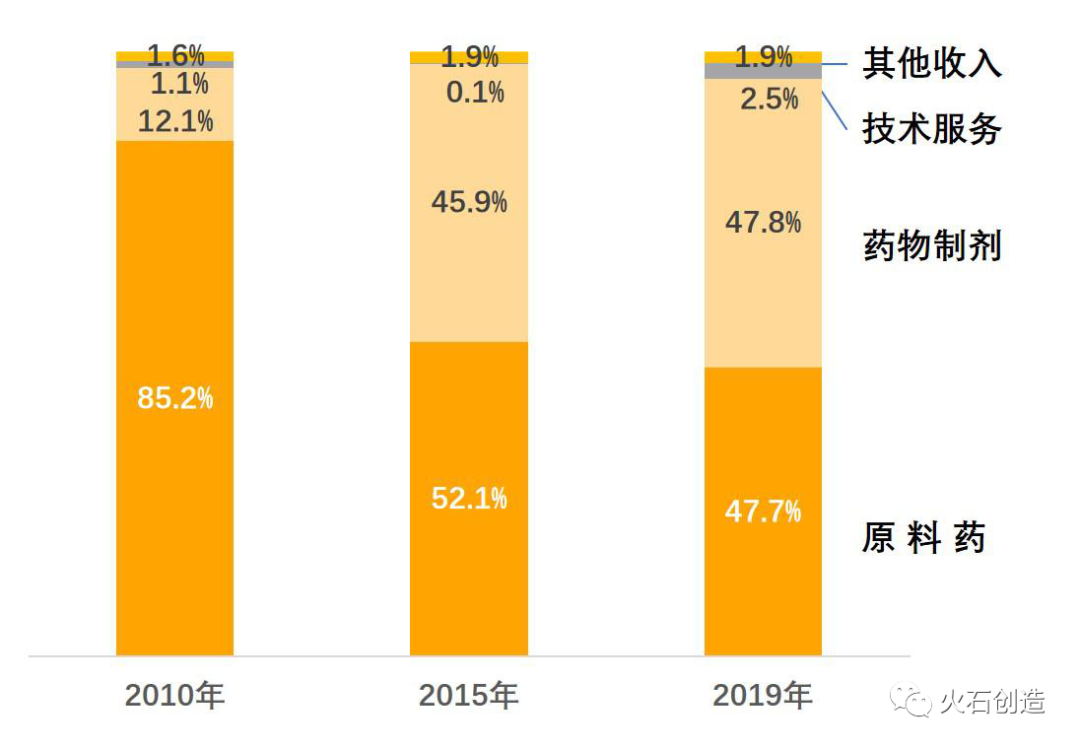

華海藥業(yè)近年來制劑業(yè)務(wù)增長較快。從2010年到2019年,華海制劑收入占比從12.1%提升至47.8%。目前,華海已經(jīng)有23個(gè)產(chǎn)品通過或者視同通過一致性評(píng)價(jià),在國內(nèi)仿制藥企業(yè)當(dāng)中處于中上游水平。作為最早參與帶量采購的企業(yè),華海已經(jīng)有超過十個(gè)產(chǎn)品在帶量采購中中標(biāo)。另外,華海還有60多個(gè)產(chǎn)品獲得美國ANDA,在海外市場(chǎng)形成持續(xù)競(jìng)爭(zhēng)力。近日,華海藥業(yè)發(fā)布了2020年度業(yè)績(jī)預(yù)增公告,凈利潤預(yù)計(jì)在9.1億至10億元之間,是公司上市以來業(yè)績(jī)最好的一年。

圖6 華海藥業(yè)為各類型業(yè)務(wù)收入占比變化情況

橫向拓展業(yè)務(wù)范圍,進(jìn)入CMO/CDMO領(lǐng)域

從產(chǎn)業(yè)鏈和監(jiān)管及工藝要求來看,化學(xué)藥CMO/CDMO與原料藥行業(yè)產(chǎn)業(yè)較為相似,原料藥企業(yè)向CMO/CDMO拓展具有先天優(yōu)勢(shì)和發(fā)展基礎(chǔ)。我國CMO/CDMO行業(yè)正處于高速發(fā)展階段,據(jù)Frost & Sullivan測(cè)算,2018-2023年市場(chǎng)規(guī)模復(fù)合增速將達(dá)到 28.9%,市場(chǎng)前景廣闊。

九洲藥業(yè)是原料藥企業(yè)向CMO/CDMO拓展的典型代表。九洲藥業(yè)打造了CMO/CDMO 品牌“瑞博”并于2019年收購諾華蘇州工廠,與諾華、羅氏、貝達(dá)等國內(nèi)外創(chuàng)新藥企業(yè)深度合作,承接重磅專利藥品種API供應(yīng)。據(jù)九洲藥業(yè)2020年度業(yè)績(jī)預(yù)增公告披露,2020年凈利潤與上年同期相比,預(yù)計(jì)將增加1.3億元到1.7億元,同比增加55%到70%。

圖7 九洲藥業(yè)CDMO業(yè)務(wù)發(fā)展大事記

商業(yè)模式創(chuàng)新,與制劑企業(yè)分享收益

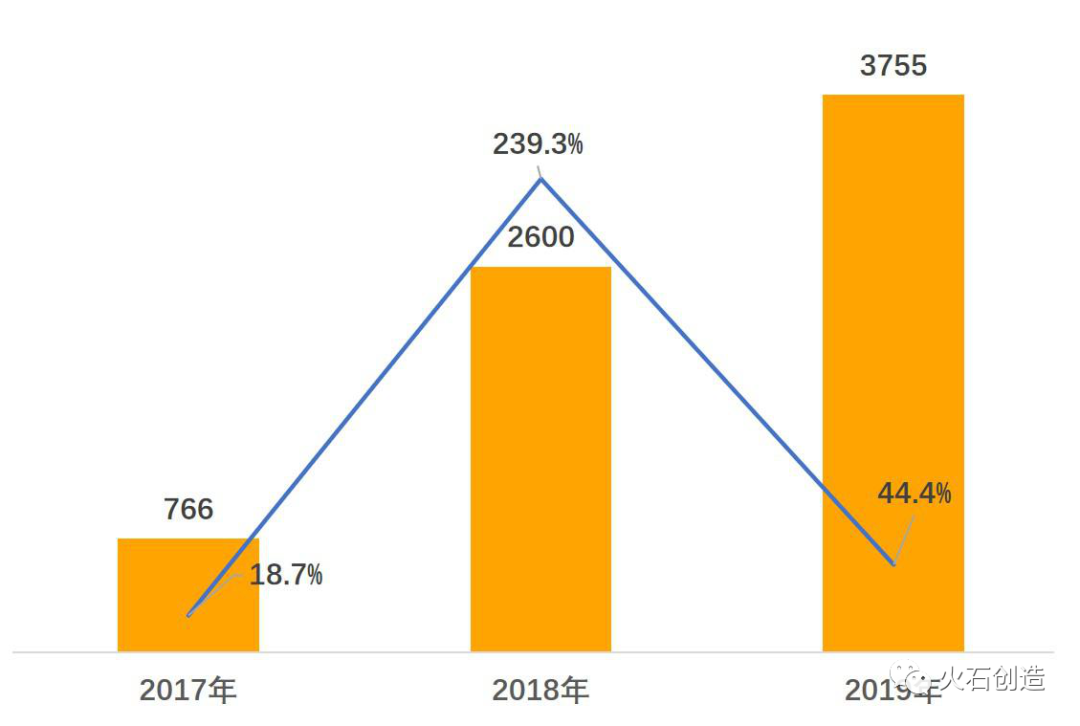

隨著原料藥企業(yè)話語權(quán)逐步增強(qiáng),部分具有技術(shù)優(yōu)勢(shì)的原料藥企業(yè)開始商業(yè)模式創(chuàng)新,嘗試與制劑企業(yè)深度合作,參與制劑銷售分成,提高企業(yè)收益。博瑞醫(yī)藥是一家聚焦工藝創(chuàng)新的研發(fā)驅(qū)動(dòng)型原料藥企業(yè),在發(fā)酵半合成、多手性、靶向高分子偶聯(lián)和非生物大分子等方面建立研發(fā)平臺(tái)并具有技術(shù)優(yōu)勢(shì)。博瑞以此為基礎(chǔ)與下游藥企分享卡泊芬凈、米卡芬凈和吡美莫司等藥物的銷售收入。2019年博瑞醫(yī)藥實(shí)現(xiàn)權(quán)益分成收入3755萬,近三年復(fù)合增速達(dá)80%。

圖8 博瑞醫(yī)藥制劑權(quán)益分成收入情況(萬元)

后記

總的來說,隨著改革深化,需求增加以及行業(yè)調(diào)整逐漸結(jié)束,中國原料藥產(chǎn)業(yè)將迎來新一輪上升期。原料藥企業(yè)積極通過縱向拓展產(chǎn)業(yè)鏈,橫向拓展業(yè)務(wù)范圍以及商業(yè)模式創(chuàng)新等多種方式形成新發(fā)展動(dòng)力。但中國原料藥企業(yè)也應(yīng)該正視和所面對(duì)的環(huán)保和安全生產(chǎn)要求不斷提高,質(zhì)量監(jiān)管進(jìn)一步趨嚴(yán)等問題帶來的挑戰(zhàn),進(jìn)一步提高科技實(shí)力,提高生產(chǎn)效率和提高環(huán)保水平。中國原料藥產(chǎn)業(yè)需要進(jìn)一步夯實(shí)產(chǎn)業(yè)鏈基礎(chǔ),強(qiáng)化發(fā)展協(xié)同性,走出具有顯著國際競(jìng)爭(zhēng)力的中國特色的綠色原料藥發(fā)展之路。